-

Анализ сумм исчисленного и уплаченного налога на доходы физических лиц

После определения налогооблагаемой базы бухгалтер производит удержание НДФЛ по ставке 13%.

Для перечисления налога в федеральный бюджет бухгалтер составляет платежное поручение. За период 2006-2008 гг. вся сумма удержанного НДФЛ была перечислена в бюджет, т.е. задолженность у администрации Ягодненского сельского поселения по НДФЛ отсутствует.

В приложении Г представлены сводные данные о начисленной заработной плате, сумме вычетов, суммы удержанного НДФЛ администрации Ягодненского сельского поселения за период 2006-2008 гг.

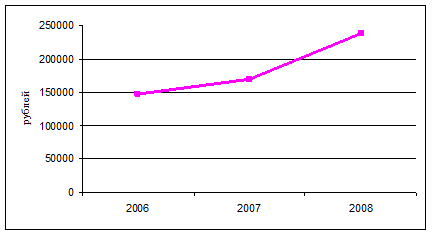

Динамика удержанного НДФЛ за анализируемый период представлена на рисунке 3.

Рисунок 3 - Динамика удержанного НДФЛ

Исходя из данных видно, что общий уровень удержанного НДФЛ за период 2006-2008 гг. составил 553814 р., при этом темп роста в 2007 г. по сравнению с 2006 г. составил 116%, темп роста в 2008 г. по сравнению с 2007 г. составил 140% а, темп роста в 2008 г. по сравнению с 2006 г. составил 159%.

При анализе соблюдения порядка исчисления суммы налога выявлен ряд нарушений в 2007 г. и 2008 г.

В частности, выявлены ошибки в заполнении карточки 2-НДФЛ и исчислении налога.

В приказе ФНС России от 13.10.2006 №САЭ-3-04/706 установлен порядок заполнения форм 2-НДФЛ, где сказано, что стандартные налоговые вычеты, установленные статьей 218 НК, а также имущественный налоговый вычет, установленный пп. 2 п. 1 статьи 220 НК отражаются в разделе 4 Справки.

Раздел 4 заполняется в том случае, если указанные вычеты фактически предоставлялись налогоплательщику в течение налогового периода.

В пункте 4.1 «Сумма налоговых вычетов, право на получение, которых имеется у налогоплательщика» отражаются суммы стандартных налоговых вычетов, установленных статьей 218 НК, и имущественного налогового вычета, установленного пп. 2 п. 1 статьи 220 НК, на которые физическое лицо имело право в отчетном налоговом периоде.

Бухгалтер администрации отразил в справке в п. 4.1 суммы стандартных вычетов положенных работнику, но в п. 4.5 указал общую сумму предоставленных стандартных налоговых вычетов 0 рублей. Таким образом расчет НДФЛ был произведен неверно. Формы 2-НДФЛ с выявленными ошибками представлены в приложении Д.

Так в 2007 г. выявлены ошибки подобного рода. Общая сумма дохода работника Артамонова С.М. составила 34989,64 р. а, сумма вычетов 5620 р., облагаемая сумма рассчитана бухгалтером не верно (28503,56 р. вместо 29369,64 р.), и как следствие, не верно рассчитан налог (приложение Д).

В 2008 г. общая сумма дохода сотрудника Поздеевой Е.В. составила 103511,66 р. а сумма вычетов предоставлена на сумму 11200 р., фактически НДФЛ было удержано на сумму 12936 р., а по расчетам должно быть удержано 12001 р. ((103511,66-11200)*13%).

У Костычева В.И. та же ошибка и как следствие излишне удержанный налог в сумме 156 р. (удержано 24572 вместо 24417 р.)

Подобная ошибка обнаружена и у сотрудника Тонковой Т.П.

Излишне удержанная сумма налога составила 101 р. (удержано 6288 р. вместо 6389 р.) так как неверно рассчитана налогооблагаемая сумма (отражено НДФЛ 48369,46 р. вместо 49144,73 р.))

Таким образом, при анализе выявлены ошибки расчета налога на доходы физических лиц, что свидетельствует о низком уровне контроля за соблюдением порядка НДФЛ.

В системе администрирования НДФЛ можно выявить целый ряд мероприятий позволяющих более точно определять объект налогообложения с учетом множества факторов, таких как: социальное положение, минимальный размер оплаты труда, прожиточный минимум и др.

GoFinances

Меню сайта

Другое

- Исследование прибыли в туризме

Основные источники получения прибыли - Государственный долг РФ

Нормативно-правовая база - Налоговая обязанность

Исполнение налоговой обязанности - Бюджетирование на предприятии

Составные части бюджетирования на предприятии