-

Доходный подход

Для оценки текущей стоимости денежного потока для собственного капитала ставка дисконта может рассчитываться по методу суммирования. При использовании этого метода, так же как и при расчетах по модели капитальных активов, первоначально производится оценка безрисковой ставки дохода. К ней прибавляется премия за инвестирование в данную компанию.

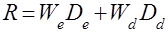

Если для оценки компаний используется денежный поток, приносимый инвестированным капиталом, то ставка дисконта (R) рассчитывается по средневзвешенной стоимости капитала на основе стоимости для фирмы собственного и заемного капитала и структуры капитала по формуле:

, (5)

, (5)

где We - доля собственного капитала в капитале компании;- ставка дохода на собственный капитал, рассчитывается на основе модели оценки капитальных активов или по методу накопления;- доля долгосрочной задолженности в капитале компании;- стоимость долгосрочных долговых обязательств с учетом налогообложения.

На следующем этапе расчета стоимости бизнеса по методу дисконтируемых будущих доходов определяют суммарную величину доходов, которые может получить собственник в постпрогнозный период. Расчет доходов в постпрогнозный период может осуществляться несколькими методами, такими как метод стоимости чистых активов - модель Гордона (метод "предполагаемой продажи"), по ликвидационной стоимости. Модель Гордона выглядит следующим образом:

, (6)

, (6)

где V- суммарная величина дохода в постпрогнозный период;- денежный поток, который может быть получен в первый постпрогнозный год;- ожидаемые долгосрочные (стабильные) темпы роста денежного потока;- ставка дисконта для собственного капитала.

Метод чистых активов предполагает, что величина чистых активов на конец последнего прогнозного года известна. Размер чистых активов на конец прогнозного периода определяется путем корректировки величины чистых активов на начало первого года прогнозного периода на величину денежного потока, полученного компанией за весь прогнозный период. Применение метода чистых активов целесообразно для предприятий, относящихся к фондоемким отраслям.

Модель Гордона определяет стоимость компании на начало первого года постпрогнозного периода как величину капитализированного дохода постпрогнозного периода (то есть сумме стоимостей всех ежегодных будущих доходов в постпрогнозном периоде.

Капитальные вложения в постпрогнозном периоде должны быть равны амортизационным отчислениям (для случая, когда в качестве дохода выступает денежный поток).

Необходимо отметить одну особенность процесса дисконтирования. Для дисконтирования дохода ставка дисконта в прогнозном периоде берется на середину года. Это связано с тем, что доход формируется в течение года, а не поступает единой суммой в конце года. Следовательно, использование ставки дисконта на конец года, приведет к занижению текущей стоимости будущих доходов. Тем не менее, если в силу каких-либо особенностей отрасли денежный поток сконцентрирован на определенную дату года то и ставка дисконта должна рассчитываться на эту дату.

Дисконтирование остаточной стоимости по ставке дисконта, взятой на конец прогнозного периода, связано с тем, что остаточная стоимость независимо от метода ее расчета всегда представляет собой величину на конкретную дату - начало постпрогнозного периода, то есть конец последнего прогнозного года.

Метод оценки предприятий на основе дисконтирования будущих доходов имеет целый ряд достоинств и недостатков. Он позволяет отразить будущую доходность компании, что в наибольшей степени интересует инвестора. При этом учитывается риск инвестиций, возможные темпы инфляции, а также ситуация на рынке через ставку дисконта. Этот метод позволяет учесть экономическое устаревание компании, показателем которого является превышение величины рыночной стоимости, полученной методом накопления активов, над величиной рыночной стоимости, полученной методом дисконтирования будущих доходов. Мировая практика показала, что этот метод точнее всего определяет рыночную стоимость предприятия, но его использование затруднено в силу сложности проведения достаточно точного прогнозирования.

GoFinances

Меню сайта

Другое

- Исследование прибыли в туризме

Основные источники получения прибыли - Государственный долг РФ

Нормативно-правовая база - Налоговая обязанность

Исполнение налоговой обязанности - Бюджетирование на предприятии

Составные части бюджетирования на предприятии