-

Оценка платежеспособности

Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1

А2

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенно является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, и то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о выполнении минимального условия финансовой устойчивости - наличии у предприятия собственные оборотных средств.

В случае, когда одно или несколько неравенств этой системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытков по другой группе, хотя компенсация при этом несет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

В Постановлении от 25 июня 2003 г. №367 «Об утверждении правил проведения арбитражными управляющими финансового анализа» приведены следующие показатели оценки платежеспособности: коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, показатель обеспеченности обязательств должника его активами, степень платежеспособности по текущим обязательствам.

На практике используют и другие показатели:

) Общий показатель платежеспособности

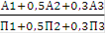

Показатель платежеспособности рассчитывается по формуле:

П=

Нормальным считается показатель платежеспособности П

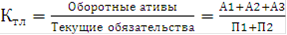

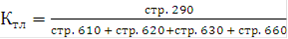

) Коэффициент текущей ликвидности

Коэффициент текущей ликвидности дает общую оценку платежеспособности организации и характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств

Его экономическая интерпретация очевидна: сколько рублей финансовых ресурсов, вложенных в оборотные активы, приходится на один рубль текущих обязательств. В соответствии с «Методическим положением по оценке финансового состояния предприятий и установлению не удовлетворительной структуры баланса», утвержденным распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 1994 г. №31-р, значение коэффициента текущей ликвидности должно быть не менее 2. Если коэффициент текущей ликвидности будет меньше 1, то это означает, что организация находится на гране банкротства или уже обанкротилась, так как у него совершенно отсутствуют источники собственных средств для авансирования оборотных активов. Более того, для авансирования стоимости основных средств прочих внеоборотных активов используют краткосрочные долговые обязательства.

Однако многие западные и отечественные специалисты считают, что коэффициент текущей ликвидности должен быть близок к 1. Если он не достигает 1, то у организации появляется повышенный финансовый риск, если больше, то организация имеет больше средства, чем она может эффективно использовать. Если коэффициент равен 3, то финансы организации требуют реорганизации.

Рост показателя в динамике (как и других коэффициентов ликвидности) в принципе, рассматривается как положительная характеристика финансово-хозяйственной деятельности. Но, слишком большое его значение нежелательно, так как может свидетельствовать о неэффективном использовании ресурсов, выражающимся в замедлении оборачиваемости средств, вложенных в производственные запасы, неоправданном росте дебиторской задолженности и т.п. Постоянное снижение коэффициента означает возрастающий риск неплатежеспособности.

GoFinances

Меню сайта

Другое

- Исследование прибыли в туризме

Основные источники получения прибыли - Государственный долг РФ

Нормативно-правовая база - Налоговая обязанность

Исполнение налоговой обязанности - Бюджетирование на предприятии

Составные части бюджетирования на предприятии